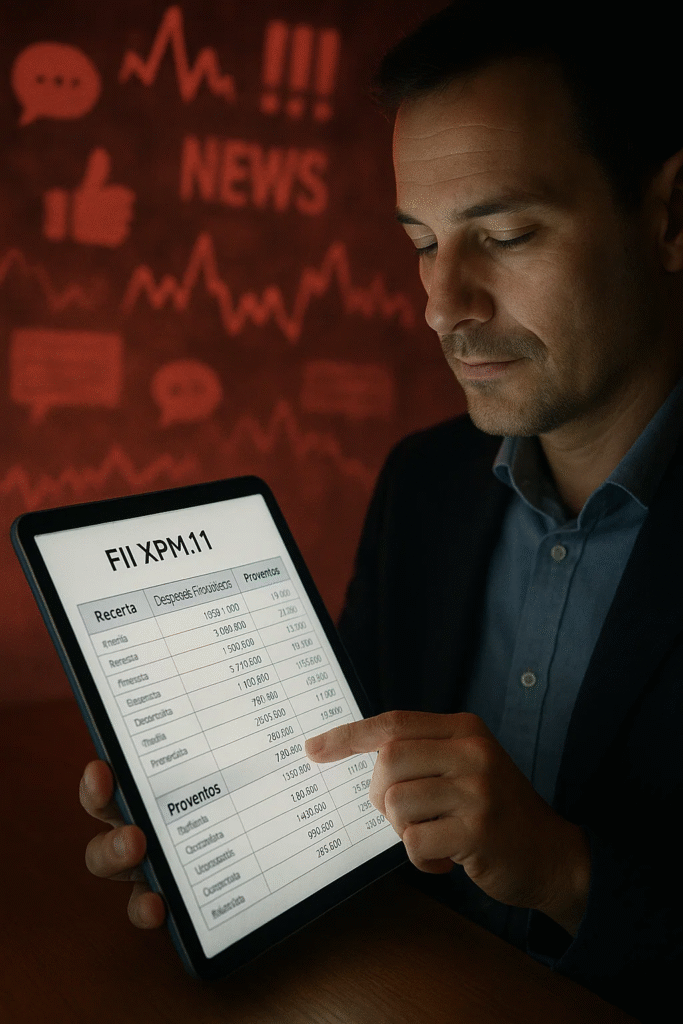

O Caso XPML11 e a Lição Essencial: Por Que Você Precisa Analisar Fundos Imobiliários de Verdade

Este artigo aborda o recente caso de um FII (XPML11) que se tornou alvo de críticas devido a uma dívida. Ele desmistifica a visão alarmista, explica a importância de analisar os fundamentos de um fundo (como despesas financeiras e receitas) e as limitações do investidor pessoa física. O texto também reforça a necessidade de uma análise profunda e uma mentalidade focada em fatos, não em boatos, para tomar decisões de investimento mais seguras e rentáveis.

Risco Brasil em Alta, Como o Bitcoin Pode Proteger Seu Dinheiro

O Risco Brasil aumentou e investidores buscam alternativas seguras. Descubra por que o Bitcoin pode ser a proteção ideal e como investir de forma prática.

Renda Fixa ou Ações? Onde o Seu Dinheiro Dobra Mais Rápido e de Forma Segura

Muitos investidores buscam fórmulas para saber em quanto tempo dobrarão o capital. Enquanto em renda fixa prefixada essa estimativa é possível, o artigo aprofunda na volatilidade das ações. Analisa os perigos de se basear apenas em indicadores como o P/L, explicando por que eles não são uma garantia de retorno e como a mentalidade de longo prazo, combinada com uma análise fundamentalista completa, é a chave para o sucesso e a proteção do patrimônio.

DREX: Como a moeda digital do Banco Central pode mudar o seu dinheiro, acabar com o PIX e afetar sua liberdade financeira

O sistema financeiro brasileiro está às portas da maior revolução desde o Plano Real. O DREX, moeda digital do Banco Central, deve começar a operar em 2026 e promete transformar a forma como lidamos com o dinheiro. Mas por trás do discurso oficial de inovação e eficiência, cresce a preocupação de que o DREX seja também uma ferramenta de controle e vigilância estatal. Afinal, o DREX representa um avanço tecnológico inevitável ou uma ameaça direta à sua liberdade financeira?

A Importância da Dolarização: Brasil ou Exterior? Onde Investir Seu Dinheiro

O investidor brasileiro enfrenta o viés doméstico, perdendo acesso a 99% das oportunidades globais. Este artigo aprofundado desvenda as armadilhas de focar apenas no mercado local, expondo a volatilidade histórica do Ibovespa e o papel do dólar como um escudo contra a inflação e crises. Conheça os dados que provam por que a dolarização e a diversificação global são as chaves para proteger e crescer seu patrimônio a longo prazoDescubra a verdade sobre investir no exterior. Compare os mercados do Brasil e dos EUA e entenda por que a dolarização do patrimônio é essencial para sua segurança.

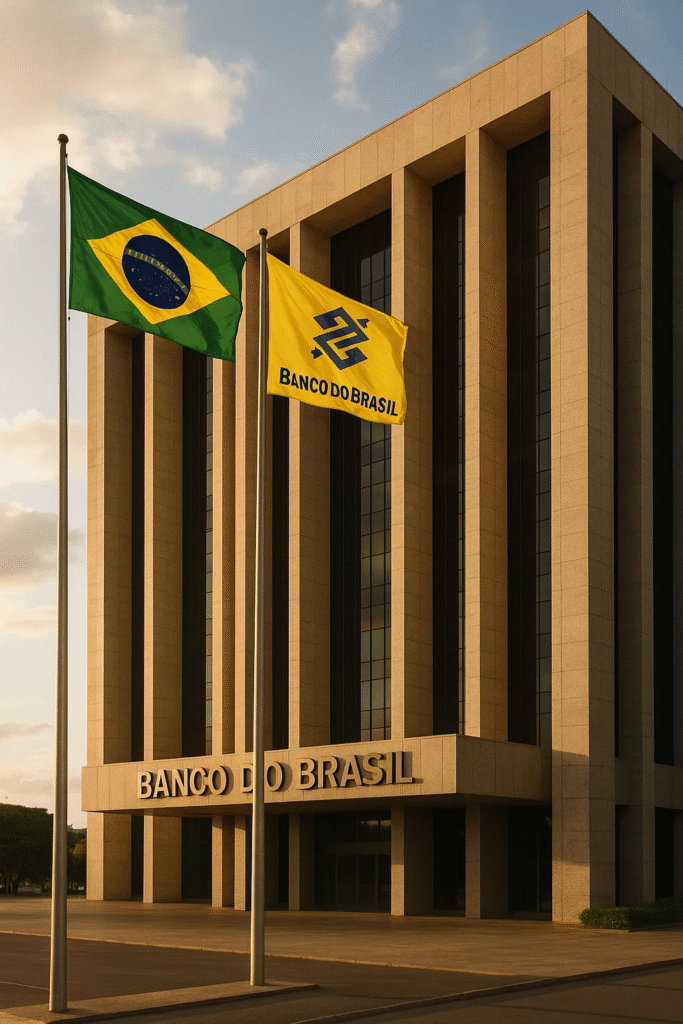

Bancos em Queda: O que a Lei Magnitsky Revela e Como o Banco do Brasil (BBAS3) se Posiciona

O mercado financeiro brasileiro foi surpreendido com fortes quedas nas ações dos principais bancos — Banco do Brasil, Bradesco, Itaú e Santander — após repercussões da Lei Magnitsky, legislação norte-americana que prevê sanções contra indivíduos acusados de corrupção ou violações de direitos humanos. Em meio ao cenário turbulento, o Banco do Brasil (BBAS3) se pronunciou oficialmente, tentando acalmar investidores e reforçar sua posição diante das pressões internacionais. Mas o que realmente está em jogo? E, principalmente, quais os impactos para você, investidor? A Lei Magnitsky e o impacto nos bancos brasileiros A chamada Global Magnitsky Act permite que os Estados Unidos imponham restrições financeiras severas a indivíduos e empresas envolvidos em corrupção ou violações de direitos humanos. No Brasil, o estopim foi a determinação do STF de que cidadãos nacionais não poderiam ser afetados por sanções estrangeiras em território brasileiro, medida interpretada como forma de proteger o ministro Alexandre de Moraes, alvo direto da lei. No entanto, especialistas alertam que, como os grandes bancos brasileiros possuem operações internacionais, estão obrigados a cumprir as regras norte-americanas caso queiram manter negócios no exterior. Ignorar a lei poderia acarretar sanções pesadas — como no caso do BNP Paribas, que pagou multa de US$ 8,9 bilhões por descumprir determinações semelhantes. O reflexo imediato foi visto no pregão: O posicionamento do Banco do Brasil Em resposta às pressões, o Banco do Brasil afirmou estar preparado para lidar com regulamentações globais, ressaltando sua experiência internacional de mais de 80 anos e sua atuação em conformidade com legislações locais e padrões internacionais. Segundo comunicado oficial: “A instituição acumula sólida experiência em relações internacionais e está preparada para lidar com temas complexos e sensíveis que envolvem regulamentações globais.” Apesar da declaração, analistas destacam que, na prática, o banco pode ser obrigado a encerrar contas de clientes sancionados para preservar suas operações internacionais — decisão delicada, especialmente por ser o banco responsável pelo pagamento dos salários dos ministros do STF. Dividendos à vista: o que esperar da BBAS3 Enquanto enfrenta a turbulência regulatória, o Banco do Brasil também divulgou mudanças na sua política de payout, reduzindo-o de 40-45% para 30% em 2025. Com base no guidance divulgado pelo banco (lucro entre R$ 21 e 25 bilhões no ano), as projeções de dividendos são: O primeiro anúncio de proventos deve ocorrer amanhã (20/08), referente a pagamento antecipado, com complementação prevista para 12/11, mantendo o cronograma divulgado no início do ano. O episódio envolvendo a Lei Magnitsky expõe a vulnerabilidade dos bancos brasileiros diante de legislações internacionais e da pressão política interna. Para o investidor, isso significa que, além dos fundamentos do banco, fatores geopolíticos também pesam cada vez mais no desempenho das ações. Por outro lado, o Banco do Brasil segue entregando resultados sólidos, mantendo sua política de distribuição de dividendos e tentando tranquilizar o mercado. A queda recente pode, inclusive, representar oportunidade de entrada para quem acredita na resiliência do setor bancário e na manutenção da lucratividade da BBAS3.